8月20日,据追风交易台消息,摩根大通市场情报团队指出近期科技股的回调创造了逢低买入的机会。然而投资者需要密切关注两大关键变量:

一是可能逆转看涨观点的“滞胀信号”,即本周即将公布的疲软PMI初值、恶化的失业数据,或美联储主席鲍威尔在杰克逊霍尔会议上的鹰派言论。

二是下周英伟达的财报,这份财报被视为可能重新点燃人工智能投资主题的关键催化剂。

摩根大通指出,虽然在美国宏观数据支撑下,从科技股向周期股、价值股和中小盘股的轮动可能发生,但周二科技股的跌势并非真正的轮动开始,而更像是潜在轮动前的看空表达。

而由于近期美股的下跌是受科技股抛售潮推动,因此下周英伟达财报的重要性甚至超过了本周杰克逊霍尔全球央行年会。

动量因子大幅回撤,但仍处正常范围

上半周美股市场呈现明显的结构性分化。

标普500指数经历近3周来最严重单日下跌,纳斯达克正走向自4月以来最大的两日跌幅。这轮调整的核心是动量因子回撤和AI概念股抛售,而欧洲和亚洲市场则录得显著超额表现,主要因为科技股在这些市场中占比较小。

值得注意的是,周三美股动量股继续承压,高盛高贝塔动量篮子在仅仅两周前创下历史新高后,目前已跌至2025年以来持平水平。

从技术角度看,当前动量因子已回撤约7%,这与过去五次回撤的平均幅度8.3%(中位数8.5%,范围4.5%-13%)相当,表明调整幅度仍在历史正常范围内。

至于回调的原因,摩根大通认为这是多种因素共同作用的结果,本质上是针对大型科技股、科技七巨头和AI主题的集中抛售。具体原因包括:高企的估值、拥挤的仓位,以及在英伟达财报(8月28日)公布前的避险性抛售等。

“无关紧要”的杰克逊霍尔年会

对于本周即将召开的杰克逊霍尔全球央行年会,市场并未抱有太高期望。

该年会将于周四(8月21日)开幕,美联储主席鲍威尔定于北京时间周五22点发表讲话。

摩根大通明确表示,市场普遍预期美联储主席鲍威尔不会透露任何实质性新信息,因此市场不太可能对此产生剧烈反应。

根本原因在于,美联储关于9月是否降息的决定,将严格依赖于未来的经济数据,即9月5日的非农就业报告和9月11日的消费者价格指数。

因此,本次杰克逊霍尔会议很可能是一场“无关紧要”的事件。

投资者的真正焦点:英伟达财报

综合以上分析,摩根大通建议客户将近期的市场回调视为买入机会。

然而,这是一个有条件的看涨观点。摩根大通强调,一旦出现“滞胀”的证据,其观点将转向悲观:

更弱的制造业/服务业PMI初值

恶化的失业数据

鲍威尔周五发表鹰派讲话

反之,从看涨的角度来看,最大的潜在催化剂来自于下周的英伟达财报。

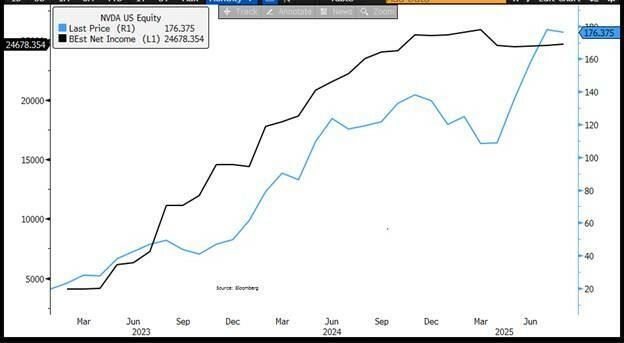

(英伟达净利润和股价走势对比图)

摩根大通预计,一份强劲的财报或积极的业绩指引,完全有可能重新点燃市场对AI主题的热情,从而推动科技股和整体市场反弹。