2元一瓶的包装水看似不起眼,却孕育了中国商业史上罕见的“双首富”传奇。

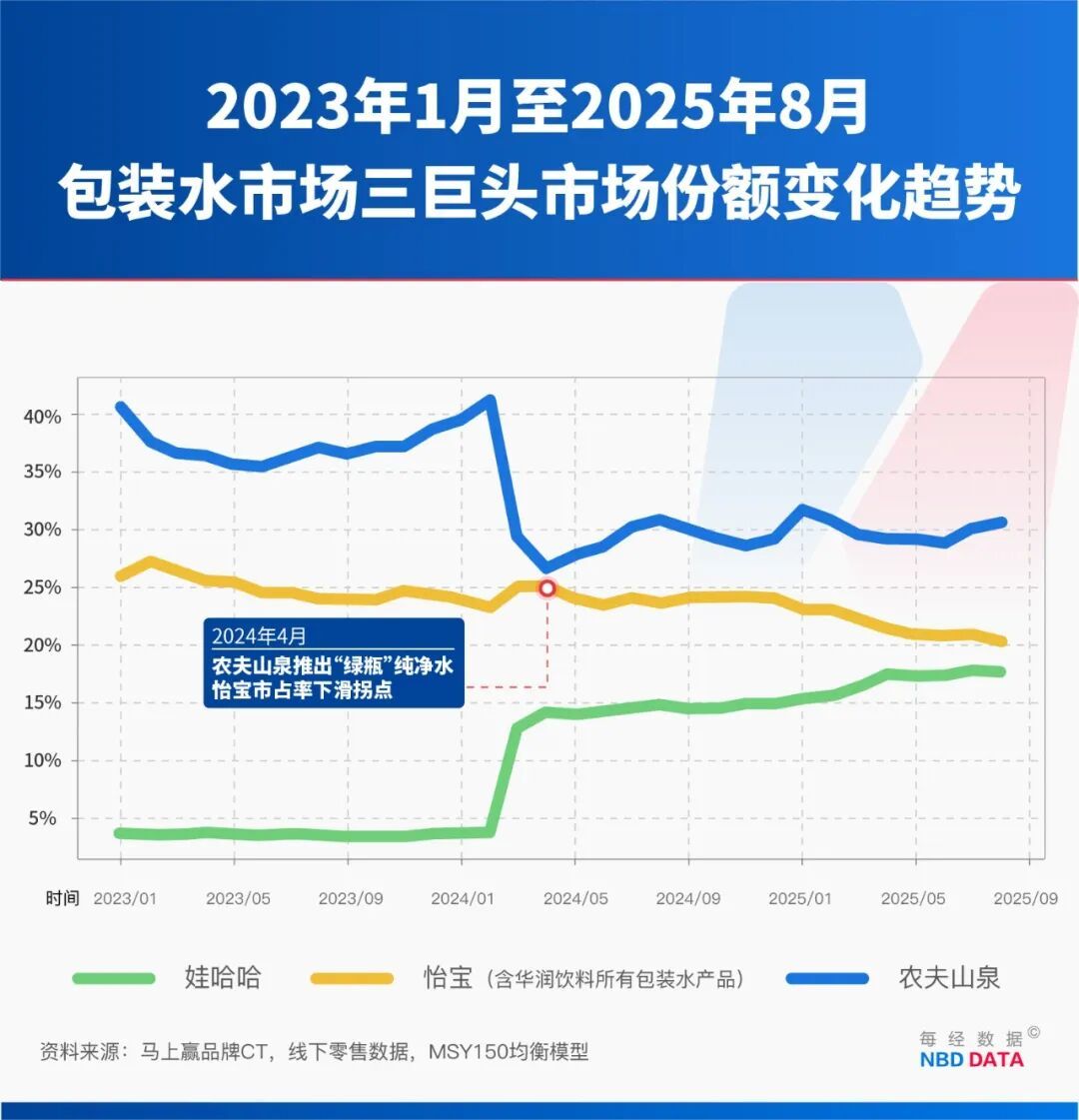

然而,背后的“商战”,鼓角争鸣。2024年4月,农夫山泉推出绿瓶纯净水,并将终端价下探至1元/瓶,直接瞄准了将包装纯净水作为主战场的怡宝与娃哈哈的核心腹地。

农夫和怡宝都投入了充足的“弹药”进行“水战”,然而,接班娃哈哈后的宗馥莉也没闲着,果断参战。于是,“水战三国”上演了。

一年半激战,至今战况如何?

1

低价触底:

终端价8毛追平进货价

渠道“对赌补贴”激烈

“水战”对决中,农夫山泉、娃哈哈、怡宝都“弹药”充足。

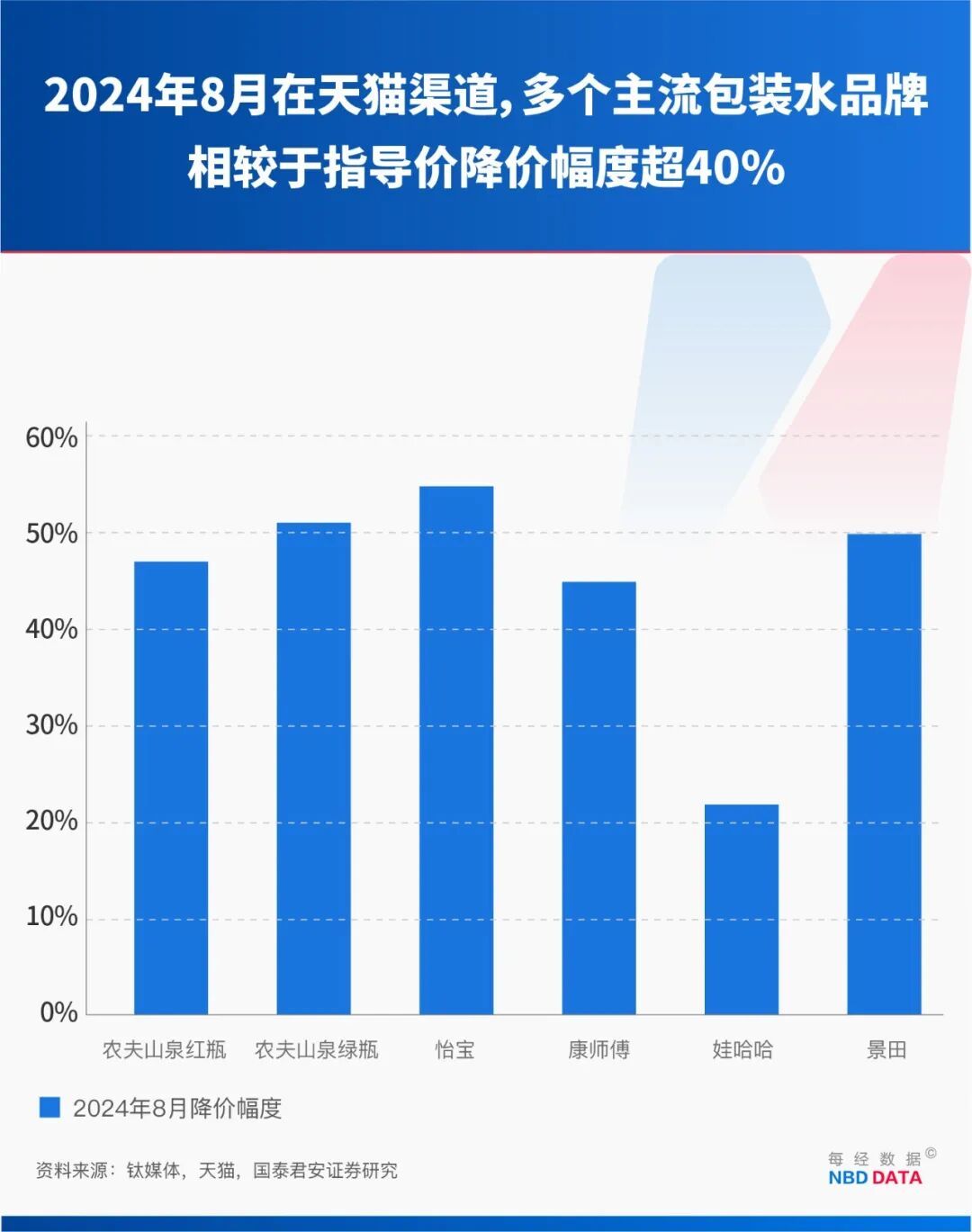

“农夫山泉矿泉水(红瓶)零售原价2元/瓶,一提12瓶,原价即24元。外卖平台愿意让我们入驻超市卖到9.9元一提,平台、农夫山泉和我们商家各补贴一部分,消费者到手价格低至8毛多每瓶。”超市老板方思彤说,这意味着,农夫山泉红瓶的消费者到手价,已与他的进货价几乎无异。此外,“550ml的农夫山泉红瓶、555ml的怡宝纯净水进货价均为8毛~9毛一瓶,农夫山泉绿瓶纯净水的进货价低至每瓶7毛上下。”

农夫山泉发动“绿瓶水战”的时机,正值娃哈哈集团创始人宗庆后去世不久。宗庆后于2024年2月25日去世后,其女宗馥莉接班执掌娃哈哈。宗馥莉选择应战,在当年同样把瓶装纯净水的价格降到了1元以内。

娃哈哈550ml纯净水在平台上还做出过单瓶0.01元、单瓶0.8元的限量特价。这种模式与美团、淘宝闪购的奶茶零元购如出一辙:同样依赖平台流量分发,同样设置“新客限定”“当日有效”等条件。

《每日经济新闻》记者与一名华润饮料经销商交流时,对方表示,今年6月拿货时,厂商对怡宝水每箱补贴2元,7月补贴缩减,部分规格产品仍有补贴,8月部分产品也仍有补贴。记者也曾向华润饮料方面求证补贴情况,截至发稿未能获得有效回复。

事实上,怡宝的补贴加码并非临时应对,早在2024年就已启动,且直接拉低了产品单价。

更关键的是,怡宝、农夫山泉的补贴常带有“业绩对赌”性质,且近年这种对赌的力度明显“倍增”。“我们和厂商销售人员每年都要签合同,如果完不成,瓶装水哪怕差一箱、桶装水哪怕差一桶没完成,奖励都清零。”既卖过怡宝又卖过农夫山泉的经销商向记者道出这种“对赌式补贴”。

然而,农夫与怡宝一番大战,娃哈哈却抢得了更多蛋糕。每经记者调查了解到,截至目前的战况是:娃哈哈在竞争中实现份额逐步增长,2024年4月至2025年8月,娃哈哈集团包装水市占率从14.22%增长至17.7%;同期,华润饮料包装水市占率则从25.11%下跌至20.34%,下滑近5个百分点;而农夫山泉市场虽然份额有短期波动,但整体领先,仍然“有点甜”。

2

行业潜规则:

经销商业绩压力下

频现“价格倒挂”

这种持续的补贴投入,看似是主动防守,实则埋下隐患。

《每日经济新闻》记者在调查中发现:工厂给经销商的555ml规格包装水(24 瓶/箱),全国统一价24元/箱,经销商给到分销商,却能以20元/箱的价格成交,即经销商价格倒挂。“特殊档期我们要守住市场,不然就被竞争对手抢了。”经销商朱玲玲解释价格倒挂的逻辑,“只要我能完成全年销量、拿到怡宝工厂给到的返利,个别月份亏点换销量也值。而且工厂也会推促销活动,比如‘买五箱送一箱’,折算下来,我们就能以20元/箱的价格给商家供货了。”

这种“潜规则”不仅存在于怡宝,农夫山泉也有类似操作。厂商层面,要靠经销商冲量抢占市场份额,巩固行业地位;经销商层面,要么为完成销量目标拿公司奖励,要么为缓解库存压力甩卖,双方的诉求共同催生了这一现象。

“公司有指导价,还派了业务主管盯场,不让经销商做负毛利的事。”朱玲玲坦言,“但经销商业绩压力大时,总会有变通办法。比如8月若完成5万箱目标,公司会给1元/箱的奖励,这5万元要是运作得好能赚一笔;就算市场不好,也能用这5万元补贴差价、消化库存,本质是借公司资源扛压力。”

作为主卖桶装水的怡宝经销商,王明为了完成销售目标,有时会和熟悉的客户商量,让他们从别的品牌换成怡宝,如果还不能达成一致,就自己消化。“我们桶装水一般不会对终端贴钱卖,因为要支付人工运输费,不划算。所以实在不行我就把桶装水直接倒掉,情愿倒掉也要凑齐与厂商签订的桶装销售量。”

尽管厂商的补贴看似为经销商带来了“额外收益”,但实际操作中,多数经销商并不乐意这种动辄大力度的补贴大战。其处境,与外卖平台大战时的奶茶店如出一辙:表面有补贴撑腰、订单增长,实则利润被挤压、风险被放大。

而当厂商补贴退潮,客户的价格预期还停留在补贴期,经销商就成了“拔河比赛”中的“绳子”。王明认为,他既要消化厂商缩减补贴带来的成本上涨,又要应对客户尤其是批发大客户的低价执念,最终只能在“亏本保客户”和“涨价丢客户”之间反复挣扎。

3

怡宝”滑铁卢“:

上半年营收、净利润下滑

而到今年,包装水行业的价格战已经趋缓。海豚投研调研信息显示,2025年上半年,农夫山泉绿瓶水补贴降至每件1元,较2024年的2元大幅降低。上文提及,怡宝的补贴从7月开始有所缩减。

从市占率数据来看,这轮水战之下,最受伤的是怡宝。马上赢向《每日经济新闻》记者提供的数据显示,在包装水类目下,华润饮料市场份额2025年8月跌至20.34%。农夫山泉绿瓶等系列产品上市短短一年多时间,让以怡宝为核心的华润饮料市场份额,较2024年4月下降了近5个百分点。自2005年以来,怡宝市占率原本一直稳步上升,没有出现过大幅下跌的情形,直到本次被农夫绿瓶攻进腹地,才遭遇“滑铁卢”。

怡宝主导的包装饮用水业务,始终是华润饮料营收的“压舱石”,但在近期披露的2025年半年报中却成了拖累业绩的关键,公司营收、净利双双下滑。上半年华润饮料包装饮用水营收同比下跌 23.1%,且细分产品全线遇冷——小规格(1升以下)、中大规格及桶装水无一例外出现营收下滑,其中小规格产品下滑幅度最为显著,达26.2%,成为拉低整体包装水业务营收的主要因素。华润饮料坦言,包装水产品销量减少。

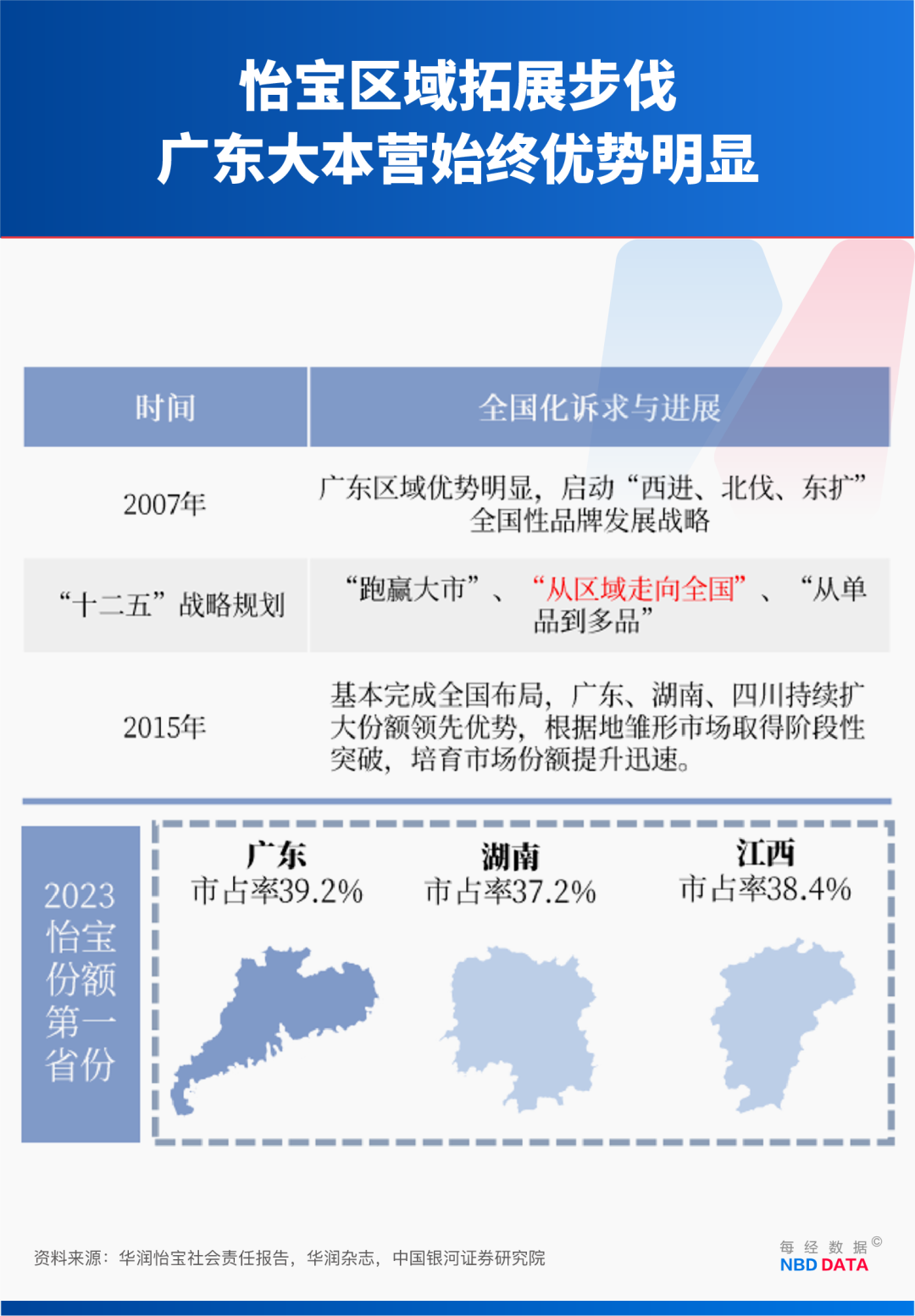

回看中国包装水行业的激荡三十年里,怡宝的历程堪称一部浓缩的行业竞争史。

超市冷柜里,2元一瓶的包装水看似不起眼,却孕育了中国商业史上罕见的“双首富”传奇。娃哈哈创始人宗庆后与农夫山泉董事长钟睒睒先后在2010年、2021年登顶中国首富。

低调的财富神话,藏着包装水高毛利的行业密码。2024年,怡宝母公司华润饮料上市,招股书显示,其毛利率在2024年高达47.3%,比以卖酒为主的青岛啤酒同期高出7个百分点、比“卖奶为主”的伊利同期高出13个百分点。

1990年,当第一瓶怡宝纯净水问世时,中国包装水市场尚处萌芽阶段,娃哈哈刚靠儿童口服液起步,钟睒睒还未创立农夫山泉。彼时的怡宝在普遍百元月薪的消费者中堪称奢侈品。

2012年,农夫山泉市场份额首次超越康师傅,成为包装水销售额冠军。凌雁管理咨询首席咨询师、餐饮及食品行业分析师林岳对《每日经济新闻》记者分析称,这一突破得益于其“天然水”心智的初步渗透。

凭借渠道铁军和区域深耕成为华南霸主,2015年怡宝反超农夫山泉登顶行业第一。

但农夫山泉“红瓶天然水+东方树叶无糖茶”的双引擎战略很快又在2017年帮其扭转局面。“农夫山泉把水做到家喻户晓后,再推动饮料品类起量,经销商在包装水和饮料品类上有一定比例的销售任务。”一位农夫山泉的前经销商回忆道。

在林岳看来,二十年前,包装水没那么普及,竞争也就没那么激烈。近十年包装水已完全融入大众日常生活,对于低价格带的包装水,越要争夺最广大的市场,就越要靠价格,价格越便宜,市场覆盖率和曝光才会越多。这也是近年价格战愈演愈烈的核心原因。

作为当年开创中国包装水行业、如日中天的老大,怡宝今天的困局令人唏嘘。“怡宝近年来的渠道和定价都做得不太好,特别是受到农夫山泉绿瓶的冲击,品牌老化、区域竞争优势下滑。”林岳分析,“农夫山泉绿瓶是‘2元以下’市场的搅局者,现在绿瓶已经完成了历史使命,所以基本上价格战也打无可打。”

就怡宝的业绩“滑铁卢”情况,《每日经济新闻》记者向华润饮料方面发去采访提纲,未收到回复。

(为尊重受访者意愿,文中方思彤、朱玲玲、王明均为化名)